Belangrijkste belastingwijzigingen per 1 januari 2020

Dit betekent dat Nederlanders over het algemeen meer gaan overhouden van iedere euro die binnenkomt en (meer) werken lonender wordt. Ook is direct werk gemaakt van het Klimaatakkoord, met belastingmaatregelen die klimaatvriendelijk gedrag stimuleren.

De maatregelen zijn onderdeel van het pakket Belastingplan 2020. Een groot deel van de maatregelen gaat in per 1 januari 2020 net als een aantal belastingmaatregelen die al eerder is afgesproken. Hierna treft u een overzicht aan van een aantal van de belangrijkste belastingwijzigingen voor burgers. Het volledige overzicht van alle wijzigingen (incl. voor bedrijven) vindt u hier.

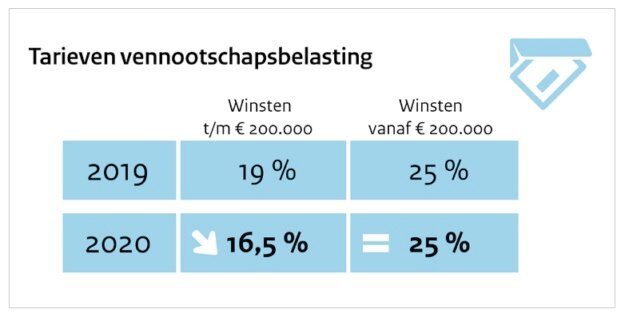

Tarieven vennootschapsbelasting

Het tarief van de vennootschapsbelasting voor winsten tot en met 200.000 euro wordt in 2020 verder verlaagd van 19 procent naar 16,5 procent. Het tarief voor winsten boven 200.000 euro blijft 25 procent in 2020.

Maatregelen tegen belastingontwijking door hybridemismatches (ATAD2)

Met ingang van 1 januari 2020 implementeert Nederland de tweede Europese richtlijn antibelastingontwijking in de vennootschapsbelasting. Die richtlijn bevat maatregelen tegen belastingontwijking door internationaal opererende bedrijven met zogenoemde hybridemismatches. Hybridemismatches ontstaan door verschillen tussen de winstbelastingstelsels van landen. Deze verschillen zorgen er bijvoorbeeld voor dat een betaling aftrekbaar is, maar nergens wordt belast, of dat één betaling meerdere malen aftrekbaar is. Met de maatregelen worden deze ongewenste gevolgen bestreden door de aftrek te weigeren of opbrengsten in de heffing te betrekken. Hiermee verliest de voor Nederland relevante cv/bv-structuur haar fiscale aantrekkelijkheid.

Twee belastingschijven

Vanaf 2020 gaan belastingplichtigen met een inkomen tot en met 68.507 euro over hun inkomen 37,35 euro belasting betalen, voor het inkomen daarboven is dit 49,50 procent. Ook worden de arbeidskorting en de algemene heffingskorting extra verhoogd. Iemand die 25.000 euro per jaar verdient gaat er door deze veranderingen 375 euro op vooruit in 2020.

Bij een inkomen van 45.000 euro per jaar is dit 640 euro, bij een inkomen van 65.000 euro per jaar is dit 680 euro. Of iemand er op vooruit gaat of niet, hangt uiteindelijk ook af van veranderingen in zijn of haar persoonlijke situatie en van de ontwikkelingen van de economie.

Eigen woning

In 2020 wordt de hypotheekrenteaftrek geleidelijk verder afgebouwd als het inkomen meer is dan 68.507 euro. De aftrekbare kosten voor de eigen woning kunnen vanaf volgend jaar tegen maximaal 46 procent worden afgetrokken, dit is een verlaging van drie procentpunt ten opzichte van 2019. Deze verlaging geldt ook voor andere aftrekposten als het inkomen meer is dan 68.507 euro.

Voor woningen met een waarde tussen de 75.000 euro en 1.090.000 euro daalt het eigenwoningforfaitpercentage naar 0,60 procent. Voor iemand die in een huis met een WOZ-waarde van 300.000 euro woont, daalt het forfait hierdoor van 1.950 euro (2019) naar 1.800 euro (2020).

Sinds 1 januari 2019 wordt de aftrek wegens geen of geringe eigenwoningschuld (zogenoemde “Hillen-regeling”) ieder jaar verder beperkt. Voor iemand die in een huis met een WOZ-waarde van 300.000 euro woont en geen aftrekbare kosten heeft, daalt de aftrek hierdoor in 2020 met 60 euro.

Zelfstandigenaftrek

De zelfstandigenaftrek wordt de komende jaren stapsgewijs teruggebracht tot 5.000 euro. Per 1 januari 2020 wordt de zelfstandigenaftrek verlaagd van 7.280 euro naar 7.030 euro. Hiermee wil het kabinet de fiscale verschillen tussen zelfstandigen en werknemers kleiner maken.

Fiets van de zaak

Vanaf 1 januari 2020 wordt de fiets van de zaak een stuk aantrekkelijker door een versimpeling van de fiscale fietsregeling voor woon-werkverkeer. De werknemer hoeft dan niet zelf een fiets te kopen.

De werkgever betaalt de fiets en meestal ook de kosten voor onderhoud en reparatie. Wel krijgt de werknemer te maken met een bijtelling bij het salaris. Uiteindelijk betaalt de werknemer daardoor enkele euro’s per maand extra belasting.

Auto

Het kabinet blijft de komende jaren elektrisch autorijden stimuleren. De huidige belastingvoordelen, die in 2021 zouden aflopen, blijven de komende jaren grotendeels bestaan. Tot 2025 betalen kopers en eigenaren van elektrische auto’s bijvoorbeeld geen aanschafbelasting (bpm) en motorrijtuigenbelasting. Tegelijkertijd willen we overstimulering voorkomen. Daarom gaat de bijtelling voor zakelijke elektrische auto’s in 2020 van vier procent naar acht procent.

Eigenaren van een oudere dieselauto betalen vanaf 1 januari 2020 een fijnstoftoeslag van vijftien procent op de motorrijtuigenbelasting (wegenbelasting). Fijnstof, zoals roet, is slecht voor het klimaat en onze gezondheid. De overheid wil daarom het bezit en het gebruik van vervuilende auto’s minder aantrekkelijk maken. Voor een gemiddelde auto die op diesel rijdt en tussen de 1350 en 1450 kilo weegt, kost dat 225 euro per jaar.