Hoeveel buffer om te overleven?

Een serie blogs over succesmanagement.

BLOG – Al 25 jaar houd ik mij bezig met het begrip weerstandsvermogen. De relatie tussen de risico’s, die een organisatie loopt, en het vermogen om deze risico’s financieel op te vangen, als ze zich voordoen: oftewel heb je voldoende buffer? Sinds het uitbreken van de coronacrisis is deze vraag meer dan actueel, met een voorspelde 150.000 faillissementen, waarvan twee derde ZZP’er. Interessante vraag daarbij is: hoeveel buffer moet je als organisatie aanhouden?

Door Geert Haisma. Hij is directeur Fully in Control en al 25 jaar gericht op nieuwe ontwikkelingen die doelbereiking effectief en succesvol kunnen maken. Hij is verbonden aan Universiteit Twente en moderator van de public peer group van het Controllers Netwerk.

Door Geert Haisma. Hij is directeur Fully in Control en al 25 jaar gericht op nieuwe ontwikkelingen die doelbereiking effectief en succesvol kunnen maken. Hij is verbonden aan Universiteit Twente en moderator van de public peer group van het Controllers Netwerk.

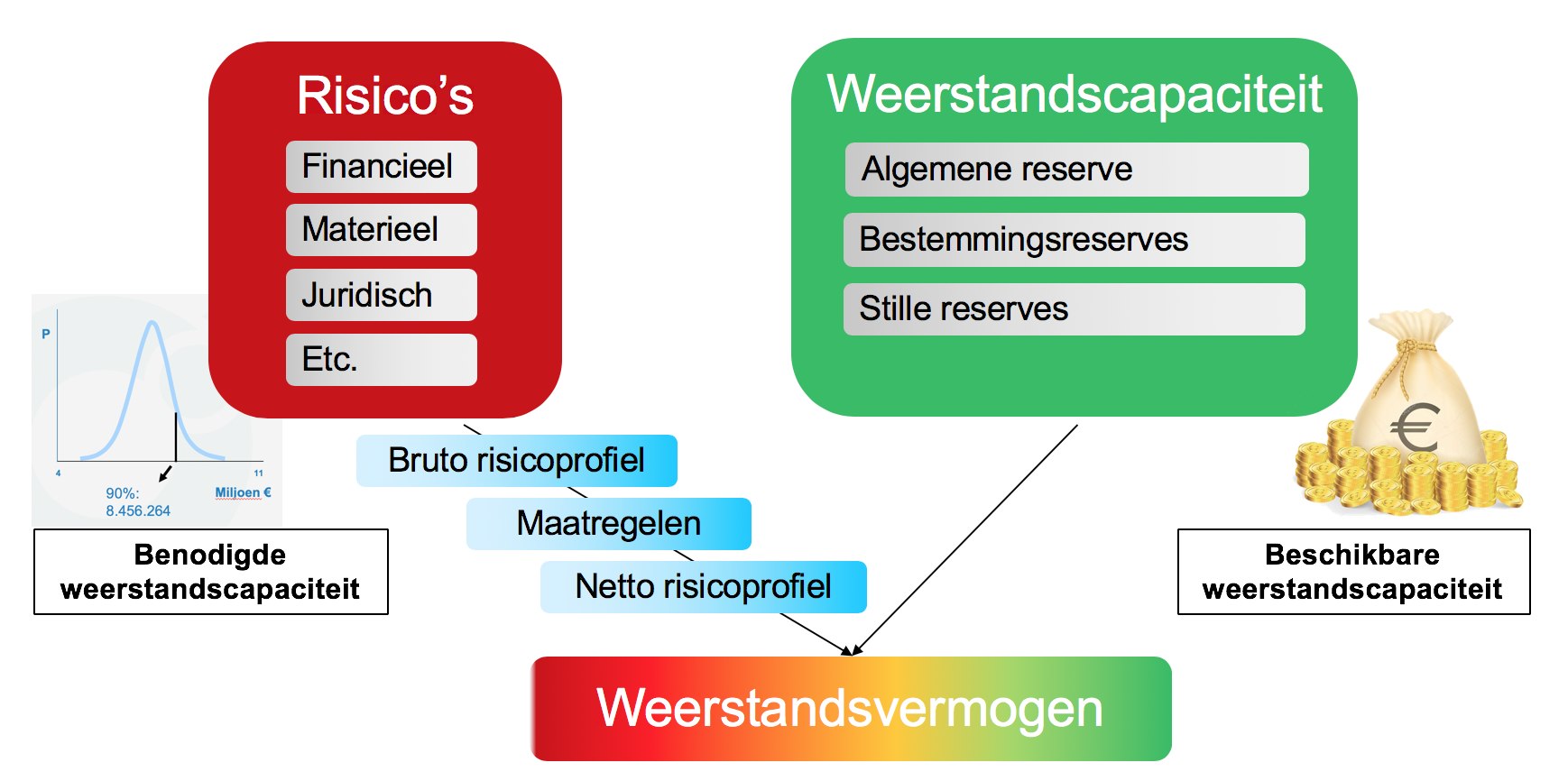

Onderstaande figuur beschrijft de relatie tussen de risico’s die een organisatie loopt en de weerstandscapaciteit waarover wordt beschikt. Reserves, bezittingen, en wat maar ook liquide kan worden gemaakt om in tijden van nood de rekeningen te kunnen betalen. Uitgangspunt is dat de benodigde weerstandscapaciteit en de beschikbare weerstandscapaciteit met elkaar in balans zijn. Essentieel is de vraag van welke scenario wordt uitgegaan in het risicoprofiel.

Scenario’s doorrekenen

Het maximale risico dat bedrijven lopen in deze crisis, is dat de omzet voor 100 procent opdroogt, terwijl huur, energie en personele kosten wel doorlopen. Om te overleven heeft een organisatie dus voldoende middelen nodig, om al die kosten een bepaalde periode op te vangen. Dat kan door een buffer te vormen of liquiditeit vrij te spelen met bijvoorbeeld een extra hypotheek op de overwaarde van een bezitting, zoals een pand.

Hoe groot de buffer moet zijn hangt in deze crisis af van hoe lang de situatie zich voordoet. Daarvoor kunnen een aantal scenario’s in kaart worden gebracht, zoals het CBS doet voor drie, zes en twaalf maanden. Als tegenhanger van het verlies moet ook een prognose worden gemaakt van hoe lang het duurt voordat het verlies weer is terugverdient.

Een extra hypotheek werkt uiteraard alleen als de financiers dat ook willen doen. Momenteel kijken banken teveel naar omzet en zijn niet flexibel genoeg. In een crisis als deze werkt dat juist averechts. Gelukkig zijn er steeds meer alternatieve financieringsmogelijkheden. Ook de overheid zou een actievere rol kunnen spelen in het (ondersteunen) van financiering op basis van zekerheden. In deze crisis zijn veel ondernemingen geholpen als ze op basis van zekerheden een financiering kunnen krijgen om enkele maanden te overbruggen.

Het voorbeeld van de kapper

Een kapperszaak met vijf man personeel gaat drie maanden dicht. De kosten bedragen (5.000 inkomen kapper, 3.000 salaris per fte, 4.000 huur, 1.000 overige kosten is) 25.000 euro per maand. Van de overheid krijgt deze zaak aan steun: eenmalig 4.000 euro en 90 procent van het salaris, dat is 13.500 euro per maand. Verlies bij drie maanden is dan 75.000 (kosten) – 40.500 (steun salaris) – 4.000 (eenmalige steun) = 30.500 euro Bij zes maanden dicht loopt het verlies op naar 65.000 euro en bij een jaar 134.000 euro. Bij het scenario van zes maanden dicht heeft deze kapper dus een liquide buffer van 65.000 euro nodig om straks weer verder te kunnen. De komende vijf jaar zou hij bij uitblijven van andere rampspoed het verlies weer goed kunnen maken en zijn buffer weer kunnen aanvullen.

Als hij verwacht dat de zaak een jaar dicht gaat, kan hij wellicht beter stoppen of faillissement aanvragen. Daarmee beperkt de kapper zijn kosten met 92.000 euro en kan hij na de crisis weer een nieuwe zaak opstarten. Overigens is het voor de optie van faillissement wel handig als het bedrijf in een BV structuur was opgezet, om niet in een persoonlijk faillissement terecht te komen.

De keuze hoeveel risico een organisatie wil lopen en hoeveel verlies die wil financieren hangt uiteraard ook af van diverse andere variabelen, zoals: hoeveel inventaris staat er nog op de balans, hoe is de relatie met de klanten, hoe flexibel zou de organisatie in afgeslankte vorm weer kunnen opstarten?

Het denken in scenario’s en het maken van rekensommetjes en prognoses helpen om inzicht te krijgen en keuzes te maken.

Alle blogs van Geert Haisma voor u op een rij gezet.