Winstbegoocheling #7: Rentabiliteit, hoe het niet moet

In mijn vorige blogs heb ik betoogd dat boekhoudregels, zoals IFRS en RJ, gebaseerd zijn op keuzes die voor de controller niet noodzakelijkerwijs het beste inzicht geven. In mijn laatste blog (#6) heb ik laten zien dat de rentabiliteit van een onderneming, berekend op basis van boekhoudkundige grootheden, geen goed inzicht geven in de prestaties van een onderneming. In deze blog werk ik dat verder uit met een voorbeeld.

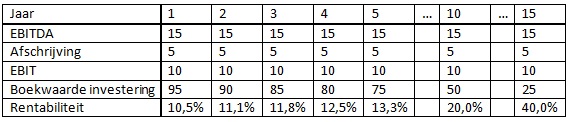

Een voor de hand liggend operationele rendementsratio zoals bedrijfsresultaat ten opzichte van geïnvesteerd vermogen wordt in belangrijke mate bepaald door de boekhoudconventies rondom activering en afschrijving. Het volgende gestileerde voorbeeld laat dat mooi zien. Het gaat om een bedrijf dat 100 investeert en die investering in 20 jaar lineair afschrijft, de jaarlijkse afschrijving bedraagt dus 5. Er wordt jaarlijks een constante EBITDA gerealiseerd van 15.

De rentabiliteit in dit voorbeeld wordt berekend als EBIT (operationeel resultaat) / boekwaarde van de investering.

Ondanks het feit dat het bedrijf jaarlijks een stabiel resultaat realiseert explodeert de rentabiliteit over de jaren. Dit wordt veroorzaakt door de jaarlijkse krimp van de boekwaarde van het geïnvesteerd vermogen als gevolg van afschrijvingen. Rentabiliteitsratio’s zoals ROI (Return on Investment) en ROCE (Return on Capital Employed) zeggen dus meer over de leeftijd van de activa dan over de werkelijke operationele rentabiliteit.

Het beeld ziet er compleet anders uit als de inkomensstroom (in dit voorbeeld de EBITDA van 15) gerealiseerd zou worden via een acquisitie. Als die acquisitie ook 100 zou kosten en ervan uitgaande dat bij de acquisitie alleen goodwill gekocht wordt, dan is het rendement mooi constant 15%. De goodwill hoeft immers niet afgeschreven te worden. Als bij de acquisitie ook af te schrijven (materiële en immateriële) activa worden verkregen dan ontwikkelt het rendement zich tussen beide voorbeelden in.

Het is zonder meer waar dat het voorbeeld overmatig simplistisch is. In de praktijk heeft elk bedrijf een mix van investeringen uit vele jaargangen en met verschillende herkomsten. Maar er zijn grote verschillen in het profiel van bedrijven wat betreft de leeftijd en de herkomst van de activa. Dat zorgt ervoor dat rentabiliteitsratio’s zoals ROI en ROCE ongeschikt zijn om de prestatie van een bedrijf over de jaren en tussen bedrijven onderling met elkaar te vergelijken. Wie dat wel doet lijdt aan winstbegoocheling.

De volgende keer zal ik aandacht besteden aan beter geschikte ratio’s.

Loek Radix is zelfstandig ondernemer en legt zich toe op interim-management, toezicht en coaching. In het verleden was hij onder meer corporate controller van een grote beursgenoteerde onderneming. Hij is auteur van: “Winstbegoocheling, handboek voor de kritische controller” (Academische Uitgeverij Eburon). Het bovenstaande is ontleend aan zijn boek. Hij is bereikbaar onder loek.radix@gmail.com.