De 5 meest gemaakte fouten door investeerders in Fintech startups

Lees ook: 5 kenmerken van kansrijke startups

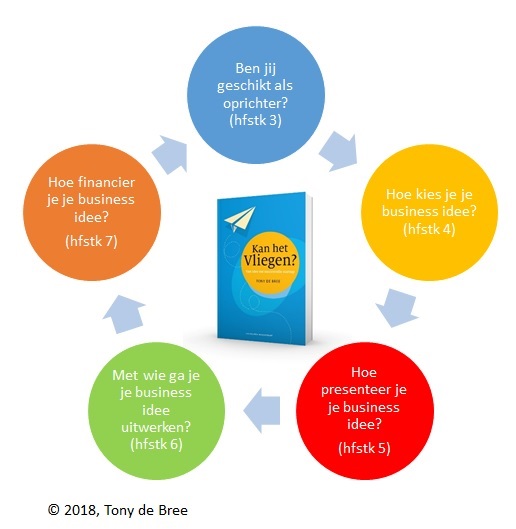

‘Kan het vliegen?’ is geschreven voor oprichters van startups, CEO’s van scale-ups en voor corporate en private investeerders. Het boek staat inmiddels op de longlist voor managementboek van het jaar 2018. Dat heeft vooral te maken met het feit dat het een ‘doe-het-zelf-boek’ is. Het boek heeft dan ook mede tot doel om corporate en private investeerders te helpen de volgende vijf meest gemaakt fouten bij het investeren in o.a. Fintech startups en scale-ups te vermijden.

Startups en scale-ups in Fintech zijn nog steeds hot en veel corporates, waaronder in telecom, zijn begonnen om een gedeelte van hun investeringen in Fintech startups en scale-ups te doen. Dat geldt zowel voor Nederland, maar ook daarbuiten. Opvallend daarbij is dat men daarbij regelmatig een beroep doet op startup en scale-up ‘experts’ van bekende accelerators en incubators en veel minder op mensen met aantoonbare, succesvolle ervaring in het spotten en investeren in kansrijke Fintech startups en scale-ups. Iedere tak van sport is immers anders en dat geldt zeker ook voor de Corporate Fintech-wereld en die van de Fintech startups en scale-ups en de verschillende business modellen in b.v. Online Customer Experience, Trust Services, Digital Platforms, Payments, Insurtech en RegTech.

De 5 meest gemaakte fouten door investeerders in Fintech startups & scale-ups.

1. Ze gebruiken een portefeuille-strategie

Veel investeerders volgen een traditionele portefeuille strategie. Dat betekent dat ze in een aantal startups en scale-ups investeren in de hoop dat er 1 of 2 een cash cow worden. We noemen dit ook wel de ‘spray-and-pray’ strategie. Eigenlijk geef je daarmee aan dat je aan een soort veredeld ‘gokken’ doet. Niet verstandig dus. Het is veel beter om op een gestructureerde manier het risicoprofiel van een onderneming, het idee en de onderneming vast te stellen en op basis daarvan je keuzes te maken.

2. Ze vragen veel te veel van de startup of scale-up

Fintech startups zijn vaak ondernemingen die een bepaald business idee hebben maar nog geen of nauwelijks klanten. Er moet dus nog veel gebeuren. Veel corporates vragen direct al enorm veel informatie aan die beginnende ondernemers en zeker als er een beslissing genomen moet worden om te investeren. We weten allemaal dat cijfers eigenlijk niets zeggen in de eerste twee jaar. Wat veel belangrijker is, is wie de oprichter is, hoe het oprichtersteam eruit ziet en of iemand zijn of haar huiswerk heeft gedaan. En hetzelfde geldt voor de verschillende typen Fintech scale-ups.

Veel corporates vragen eigenlijk vooral veel informatie en documentatie vanwege interne procedures. Mijn tip: niet doen. Dat is zonde van je tijd en het geld. En zonde van de tijd en de energie van de startup of scale-up. Help ze succesvol te worden in plaats van ze bezig te houden met een eindeloze serie vragen en documenten. Ik ben mede daarom een groot voorstander van Lean businessplannen of zoals ik ze noem ‘Lean ondernemingsplannen’: vraag wat je nodig hebt om een goede afweging te maken. Niet te veel en niet te weinig.

3. Ze denken te veel aan geld in plaats van aan samenwerken

Veel besluitvormers bij corporates en ook veel private investors denken in termen van geld en overnames en fusies. En in termen van b.v. ‘aandelen’. Het interessante van veel nieuwe bedrijven is dat men vaak verschillende soorten samenwerkingsverbanden aangaat zonder dat men de startup of scale-up overneemt of daar aandelen in koopt. Dus men investeert tijd en energie en soms ook geld in een samenwerking om ervoor te zorgen dat de startup of scale-up een succes wordt. Mijn tip: kijk naar andere samenwerkingsvormen met Fintech startups en scale-ups en niet alleen maar naar aandelenparticipaties of leningen.

4. Ze richtten zich te veel op de financiële strategie en te weinig op het waarom, het wat en de hoe

Ik heb de afgelopen 20 jaar veel verschillende ideeën en businessplannen gezien van startups, scale-ups en ook van starters in en rond de Financiële sector. Wat daarbij opvalt is dat veel grote en kleine bedrijven maar ook de overheid enorm veel nadruk leggen op de cijfers en op de projecties van geschatte omzet en verkopen die soms 5 jaar bestrijken. Als je vervolgens kijkt naar de andere onderdelen van wat ik de ‘startup & scale-up blueprint’ noem (zie plaatje), dan blijkt dat er vaak bitter weinig aandacht wordt besteed aan de zachte factoren, aan de why, de what en de how. En dat is niet slim. Want we weten allemaal dat de meeste startups en scale-ups mislukken vanwege die ‘zachte’ factoren.

5. Ze doen hun huiswerk niet of onvoldoende

Wat geldt voor veel ondernemers in Fintech startups en scale-ups geldt ook voor veel corporate en private investors: men doet onvoldoende zijn of haar huiswerk. Zoals het beantwoorden van de vraag ‘wie gaat hiervoor betalen?’, ‘wat is het probleem?’ en ‘wie zijn de concurrenten van binnen en van buiten de sector’ waarbij substituten vaak buiten schot blijven. En daarbij wordt bovendien vaak niet de vraag gesteld wat nu het echte probleem is, wat de behoefte is en wat de oplossing is. De oplossing is bijna nooit een product, maar een combinatie van diensten waarbij advies cruciaal is. Mensen willen geen lening, maar ze willen hun onderneming financieren. Daar zijn misschien hele andere oplossingen geschikter voor dan een lening of een krediet. En bovendien wordt klantervaring vooraf en achteraf steeds belangrijker. En daarbij gaat het vooral om de klantervaring van je beste, je meest loyale klanten. Of dat nu online of offline is.

Tony de Bree is management consultant, zelfstandig ondernemer, spreker, gasdocent, business coach en auteur van o.a. ‘Geld verdienen met jezelf’ en de bestseller ‘Kan het vliegen? Van idee tot succesvolle startup’. Hij helpt starters en ondernemers bij corporates, bij MKB-bedrijven, bij startups en bij scale-ups binnen en buiten Fintech om nieuwe ICT te gebruiken om te groeien, te overleven en de concurrentie te verslaan.