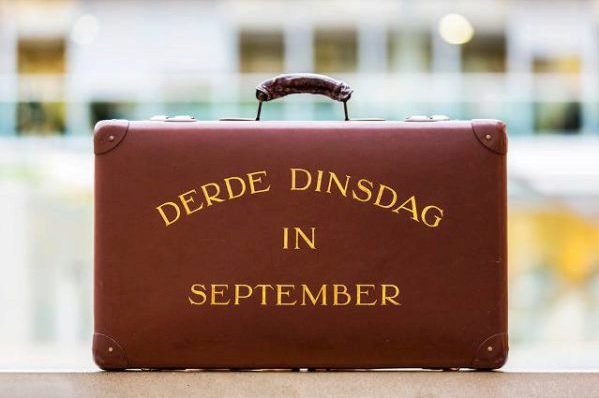

8 fiscale maatregelen van Prinsjesdag 2021

De demissionaire status van het kabinet leidt tot een Miljoenennota zonder veel fiscaal vuurwerk. Maar voor bloeiende MKB-bedrijven en start-ups zit er toch iets leuks bij, aldus Raymond Barkman, fiscaal contentspecialist bij Nextens.

“Dit jaar heeft Prinsjesdag een beleidsluw fiscaal pakket”, zegt Barkman “Dat komt doordat het kabinet demissionair is, grote plannen kunnen er dan niet komen. Wat ook telt is dat het kabinet door de coronapandemie al veel steunmaatregelen heeft genomen. Nog meer zou niet logisch zijn. Tel daarbij op dat de vooruitzichten voor de economie goed zijn met een verwachte groei van 3,5 procent. Teveel stimulering kan leiden tot oververhitting van de economie.”

Zwaardere lasten

Barkman ziet “een lichte min” voor bedrijven wat betreft de fiscale maatregelen die met Prinsjesdag worden gepresenteerd. “Maar dat is niet erg, gezien de goed draaiende economie. Als je op eigen benen kunt staan, heb je geen extra stimulans nodig.”

1. WKR

Een van de opvallendste kabinetsplannen is de verlaging van de vrije ruimte in de WKR. Die is nu nog 3 procent voor de eerste 400.000 euro van de loonsom en 1,18 procent voor het bedrag dat hoger is. “De WKR gaat waarschijnlijk weer naar 1,7 procent”, zegt Barkman. “De verruiming naar 3 procent was bedoeld als steun in de rug tijdens de coronacrisis, maar die is niet meer nodig.”

2. Klimaatbeleid

Een andere lastenverzwaring gaat voortvloeien uit het klimaatbeleid en de energietransitie, voorziet Barkman. “Daarvoor trekt het demissionaire kabinet in 2022 ongeveer 7 miljard euro uit. Tot 2050 zijn er uitgaven voorzien van circa 100 miljard euro, bijvoorbeeld voor aanpassing van het elektriciteitsnet, daar zijn nu al knelpunten. De rekening komt voor een deel terecht bij het bedrijfsleven.”

3. Wagenpark

De auto van de zaak zal duurder worden door scherpere emissienormen. “Daardoor moeten bedrijven hun wagenparken sneller vernieuwen en daar hangt een prijskaartje aan”, zegt Barkman. “Daarvoor in de plaats komen schonere maar duurdere auto’s.”

4. Kilometerheffing vrachtwagens

Voor vrachtwagens gaat er een kilometerheffing komen van 15 cent. Maar de daadwerkelijke invoering daarvan is pas voorzien voor 2026. Het eurovignet komt te vervallen en de motorrijtuigenbelasting voor vrachtwagens wordt verlaagd. “Een bijzonder besluit voor een demissionair kabinet, want dit is een zware maatregel. Maar politiek gezien is dit niet controversieel, want dit besluit is een wens van de Tweede Kamer. Deze maatregel is vorige week vastgesteld, die maakt eigenlijk geen deel uit van het pakket Belastingplan 2022 van dit kabinet maar past wel bij het huidige kabinetsbeleid rond klimaat en energietransitie.”

Lastenverlichtingen

Er komen ook lastenverlichtingen en tegemoetkomingen die eveneens beperkt van omvang zijn.

5. Thuiswerkvergoeding

De meest in het oog springende hiervan is de thuiswerkvergoeding. Belangrijk is hoe hoog de vrijgestelde dagvergoeding voor thuiswerk zal zijn. “Thuiswerken zal nog wel een tijd een hoge vlucht houden. Werknemers maken daarvoor kosten. Het Nibud heeft berekend dat de dagelijkse kosten van thuiswerken twee euro betreffen, maar veel mensen zeggen dat dit bedrag de kosten niet dekt.”

6. Aandelenopties voor het personeel

Een andere opvallende maatregel is de fiscale stimulering van aandelenopties gericht op niet beursgenoteerde bedrijven. Een verrassing is deze maatregel niet, zegt Barkman, want afgelopen zomer werd deze al aangekondigd door het Ministerie van Financiën. “Het toekennen van aandelenopties van het eigen bedrijf aan werknemers wordt aantrekkelijker doordat liquiditeitsproblemen bij werkgevers worden aangepakt. Dat is belangrijk voor startups, want die hebben weinig liquide middelen. Via aandelenopties kunnen ze toch hun medewerkers belonen, in de verwachting dat de waarde van de aandelen hoger wordt.”

Tot nu toe was de aandelenoptieregeling in bepaalde situaties onaantrekkelijk voor werkgevers, aldus Barkman. “De werkgever wordt aangeslagen in de sfeer van de loonbelasting die kort na de uitoefening van de aandelenopties moet worden voldaan. Maar dan moet er wel voldoende geld in kas zijn. En daar zat juist bij startups en snelgroeiende bedrijven de kneep.”

7. Eigenwoningreserve en eigenwoningschuld

Dan zijn er nog de fiscale tegemoetkomingen voor de burger. De meest in het oog springende is de aanpassing voor woningpartners. “De verdeling van een bestaande eigenwoningreserves en oude eigenwoningschulden wordt voortaan rechtvaardiger verdeeld tussen de partners”, legt Barkman uit. Dit is van belang voor de hypotheekrenteaftrek. Verder wordt de eigenwoningregeling in situaties van overlijden vereenvoudigd. “Daardoor kan het niet meer gebeuren dat de achterblijvende partner het eigenwoningverleden van de overleden partner ‘erft’.”

8. Overdrachtsbelasting

Waar ook iets aan verandert, is aan de overdrachtsbelasting van 2 procent voor starters op de woningmarkt. Een starter jonger dan 35 jaar, die een woning koopt voor minder dan vier ton en die de intentie heeft die woning zelf te bewonen, hoeft geen overdrachtsbelasting te betalen. Als zelfbewoning niet zal plaatsvinden door onvoorziene omstandigheden waarbij de koop niet meer is te ontbinden, zal de fiscus rekening houden met de onvoorziene omstandigheden. Tot dit laatste behoort bijvoorbeeld plotselinge uitzending naar het buitenland.

Maatregelen die er niet komen

Dan zijn er ook nog de maatregelen waar fiscalisten naar uitkeken, maar die het demissionaire kabinet niet neemt.

– Belasting op verwacht rendement box 3

Het verwacht rendement op spaargeld is voor 2021 vastgesteld op 0,03 procent en die over beleggingen 5,69 procent. Deze rendementspercentages worden in de drie tariefschijven van de box 3-heffing in wisselende verhoudingen toegepast. Daardoor klimt het effectieve verwachte rendement van 1,90 procent in schijf 1 naar 4,50 procent in schijf 2 naar 5,69 procent in schijf 3. In 2022 gaan de percentages aan verwacht rendement op spaargeld en beleggingen veranderen. Maar het probleem blijft bestaan dat de fiscus spaarders voor een veel hoger rendement aanslaat dan wat zij op hun spaarrekening ontvangen. Zeker als het spaarsaldo in schijf 2 of 3 terechtkomt. “Het rendement op spaarrekeningen is nu 0,01 procent”, zegt Barkman. “Ik had verwacht dat het kabinet stappen zou nemen naar een belastingheffing op reëel rendement. Via banken en vermogensbeheerders krijgt de Belastingdienst jaarlijks de gegevens hierover. De inning kost nauwelijks moeite. Daarom is het vreemd dat er geen aanpassingen zijn gemaakt, al was het maar een eerste stap in box 3.”

– Rekenrente pensioenen

“Pensioenfondsen moeten rekenen met een rekenrente die heel laag is. Dit leidt tot hoge pensioenverplichtingen. Maar de fondsen behalen al jaren achtereen goede rendementen op hun beleggingen”, zegt Barkman. “Daardoor ontstaat de vreemde situatie dat bij diverse pensioenfondsen het geld tegen de plinten klotst, maar mogen zij de pensioenen niet indexeren. Dit was bij het aantreden van dit kabinet al een hoofdpijndossier, maar in vier jaar is er niets bereikt.”

– Afschaffing vrijstelling overdrachtsbelasting

“Ik had maatregelen verwacht die de oververhitting op de huizenmarkt tegengaan, met name bij de vrijstelling van de overdrachtsbelasting voor starters. Ik vraag me af of die vrijstelling goed wordt gebruikt. Nu wordt die vrijstelling vaak gebruikt om te kunnen overbieden, waardoor dit geld terechtkomt bij de verkopers van huizen. Die hoef je echter niet te steunen.”

– Het jubelton

“Een andere stimuleringsmaatregel waarop ik ingrijpen had verwacht is het jubelton. De regeling voor de belastingvrije schenking voor de aankoop van een eigen woning is nu misschien iets te ruim. Mensen met gegoede familie kunnen met het jubelton overbieden, daardoor kan een maatschappelijke tweedeling ontstaan op de huizenmarkt.”

Huiswerk voor de fiscaal adviseur?

Veel extra huiswerk zal deze Miljoenennota niet opleveren voor fiscaal adviseurs, verwacht Barkman. “Complex zijn de maatregelen niet, behalve de aangifte waarin de eigen woningregeling aan de orde komt. Het vaststellen van de eigenwoningreserve en de eigenwoningschuld bij partners is ingewikkeld, vooral omdat deze woningregeling al is opgetuigd met tal van gedetailleerde bepalingen. Die hele regeling zou eigenlijk op de schop moeten.”