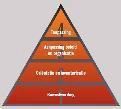

In 4 stappen naar een hoger niveau van debiteurenbeheer

Het begint bij zelfinzicht en portefeuillekennis en resulteert met behulp van een passend kredietbeleid, samenwerking tussen verkoop en financiën en voldoende aandacht van het management in effectieve toepassing binnen uw bedrijf. Debiteurenbeheer wordt zo naar een hoger niveau getild en is daarmee een waardevolle investering in uw organisatie.

Debiteuren zoeken de grenzen op

Te laat betalen is een last voor bedrijven. Het is kostbaar, legt beslag op schaarse financiële middelen en werkt risicoverhogend. Soms is tijdige betaling door een grote debiteur zelfs cruciaal voor het voortbestaan. Naar schatting is niet minder dan 1 op de 5 faillissementen het gevolg van (forse) overschrijding van de betalingstermijn door afnemers. Daar komt bij dat de betalingsmoraal verslechtert als de economie tegenzit. Debiteuren zoeken juist nu de grenzen op, er is immers geen goedkoper en sneller beschikbaar krediet dan leverancierskrediet. Kortom, er is voldoende aanleiding om te bezien of credit management binnen uw bedrijf voldoende is gewaarborgd.

Credit management is debiteurenbeheer op een hoger niveau

Waar gaat het om? Professioneler beheer van uw debiteurenportefeuille betekent in de praktijk minder afschrijvingen op debiteuren en een betere balans tussen marge (omzet) en kapitaalbeslag. Dit lijkt een spagaat, maar in dit spanningsveld ligt ook de uitdaging. Met onderstaand stappenplan reiken wij hiervoor een route aan.

1. Bewustwording

Riskmanagement in de schijnwerpers

Verbetering begint bij bewustwording. Ondanks dat de belangstelling voor risicomanagement toeneemt, wordt het belang van credit management nog vaak onderschat. Debiteuren brengen geld in het laatje en omzet is pas echte omzet als de betaling van de factuur binnen is! Sinds de kredietcrisis is meer dan ooit duidelijk dat ‘slechte’ vorderingen bedrijven kwetsbaar kunnen maken. Bedrijven die een solide credit management beleid hebben gevoerd, plukken daar nu de vruchten van. Crediteuren zijn immers de laatsten in de rij bij een faillissement.

Commerciële inzet is kans: van reactieve naar preventieve sturing!

Hoewel credit management in de eerste plaats op risicomanagement gericht is, kent het ook een commerciële dimensie. Zo kan met het variëren van de voorwaarden een hogere marge worden bedongen of deuren tot nieuwe markten worden geopend. Het zou dan ook in elk bedrijf onderdeel van de marketingmix moeten zijn. Nog te vaak wordt pas bij forse overschrijdingen van de betalingstermijn actie ondernomen. In een ideale situatie is credit management al voor het sluiten van de contracten betrokken. Met slimme preventieve sturing van debiteuren is veel voordeel te behalen, ook als betalingsvoorwaarden door de afnemer worden opgelegd. Elk bedrijf zal hierin op basis van inzicht in de eigen organisatie, afnemers en omgeving, zijn ideale pasvorm moeten zien te vinden.

‘Vooruitgang in credit management vraagt om preventief handelen in plaats van repressief handelen’

Leg de juiste focus: vooral slechte betalers betalen nog slechter

Nederlandse bedrijven betalen facturen in 2009 gemiddeld 19 dagen later dan contractueel overeengekomen (27 dagen). Opvallend daarbij is dat vooral slechte betalers nog slechter zijn gaan betalen. Dit toont aan dat risicoselectie aan de poort belangrijk is. Zaken doen met de goede debiteuren maakt dus het verschil! (Bron: ING/Intrum Justitia, cijfers omvatten bedrijven èn overheden)

2. Oriëntatie en inventarisatie

Stuur op indicatoren

Succesvol credit management is uitsluitend mogelijk als het (risico)profi el van uw bedrijf op dit punt goed in beeld is. Zorg voor een risicoinventarisatie van de debiteurenportefeuille en neem hierbij ook de toekomst in beschouwing. Het debiteurenrisico wisselt per land en sector en wordt bovendien beïnvloed door de stand van de economie1. Ook kunnen commerciële ambities het risicoprofiel veranderen. Laat deze analyse dus regelmatig terugkeren! Belangrijke stuurindicatoren zijn: de gemiddelde betalingstermijn en de gemiddelde overschrijdingstermijn, het concentratierisico en de jaarlijkse afschrijving op debiteuren. Hoe verhouden deze cijfers zich tot het branchegemiddelde?

Maak de financiële consequenties van het debiteurenrisico duidelijk

Plaats de eigen scores op afschrijving en overschrijdingstermijn in de financiële context; als financieel expert weet u dat ter compensatie van een afschrijving van € 100.000 op de debiteurenportefeuille een extra omzet van al snel € 2 mln. moet worden gegenereerd3. Anderzijds geldt dat 10 dagen later betalen bij een middelgroot bedrijf de werkkapitaalbehoefte gemakkelijk met € 500.000 kan vergroten4, met alle extra rentekosten en liquiditeitskrapte van dien. Vooral in tijden waarin omzetgroei nauwelijks realiseerbaar en liquiditeit schaars is, loont het om strak te sturen op debiteurenrisico’s!

####

3. Beleid opstellen en organisatie aanpassen

Zorg dat er een ‘credit policy’ wordt opgesteld

Gegeven de resultaten van het zelfonderzoek is het tijd voor een strategische vertaalslag. Hierbij wordt aangeknoopt bij de langetermijnstrategie. Het resultaat hiervan klinkt door in de credit policy. De credit policy is de hoeksteen van credit management. Hierin staat kortgezegd wanneer aan welke partijen op basis van welke condities op krediet wordt geleverd. Dit is medebepalend voor de richting van het bedrijf; in welke sectoren en landen wilt u groeien?

Welke vertaling volgt hieruit voor het debiteurenbeheer? Wordt prioriteit gegeven aan omzetgroei of wil het management de marge per relatie verhogen? Er zijn nog steeds veel bedrijven die de debiteurenportefeuille op basis van ongeschreven regels en gevoel beheren. Naarmate een bedrijf groeit, wordt het formuleren van beleid steeds belangrijker. De bedrijfsvoering is gebaat bij duidelijkheid zowel intern als extern. Zo kan credit management in zware tijden sterk onder druk worden gezet. Een credit policy dwingt u hierin keuzes te maken. De credit policy wordt idealiter periodiek geëvalueerd en aangepast als het risicoprofiel, de omgeving of wijziging van de (commerciële) koers daarom vragen. Aarzel niet om hierbij advies in te winnen bij uw financiële dienstverlener, accountant of kredietverzekeraar.

Box 4: Waar bestaat een credit policy (kredietbeleid) uit?

• Algemene voorwaarden, waaronder de betalingscondities.

• Uitgangspunten risicomanagement en acceptatie criteria voor nieuwe klanten.

• Richtlijnen leverancierskrediet (maximale betalingstermijn) en kredietverzekering.

• Beleid ten aanzien van kredietlimieten per debiteur.

• Uitgangspunten voor credit control en incasso.

• Functie van de debiteurenadministratie.

Beschouw credit management als volwaardige functie

Professionalisering van debiteurenbeheer vraagt ook om organisatorische aanpassing. Maak niet de vergissing credit management als synoniem voor debiteurenadministratie te beschouwen. Het expliciet beleggen van de taak bij bijvoorbeeld een creditmanager of controller is een belangrijke stap op weg naar succes. Het is het onderzoeken waard of uitbesteden loont (zie stap 4).

Credit management is een onderwerp voor de managementvergadering

Idealiter spreekt het management zich uit over de credit policy. De consequenties van het debiteurenbeleid zijn van grote invloed op de financiële toekomst van een bedrijf en verdienen dan ook behandeling aan de directietafel. Het agendapunt kan bijvoorbeeld periodiek samen besproken worden met de liquiditeitsplanning.

Maak uw commercieel personeel bewust en medeverantwoordelijk

Om vooruitgang in credit management te realiseren, is het ook belangrijk dat het bewustzijn over de betalingsmoraal in de organisatie verspreid wordt. De medewerkers hebben immers meestal het belangrijkste contact met de relatie en kunnen daarbij ook op de situatie inspelen. Commercieel personeel beoordelen op betalingsgedrag van klanten gebeurd in de praktijk nog weinig. Toch is het wel het overwegen waard om dit op te nemen in de resultaatafspraken.

4. Praktische toepassing

Maak een rendement-risico afweging op klantniveau

Als de randvoorwaarden zijn gecreëerd, kan credit management in de dagelijkse praktijk worden verbeterd. Het doel van de cyclus is de analyse en afweging van de marge en het betalingsrisico per debiteur. Dit geldt zowel voor bestaande relaties als prospects5 en gebeurt in nauwe samenwerking met de afdelingen verkoop en fi nanciën. Figuur 3 is hiervoor een denkkader, dat op lager niveau kan worden gebruikt om een klantrelatie te evalueren. Past levering (nog) binnen het kredietbeleid? Voldoet het rendement aan de minimumeis? Bepaal welke klanten per saldo ‘bleeders’ zijn en schat de kansen in dat de situatie verbetert. Twijfel niet om actie te ondernemen als een relatie onbevredigend verloopt, maar houd tegelijkertijd ook de lange termijn voor ogen! Een positieve margebijdrage zou een voorwaarde moeten zijn, maar het kan voorkomen dat een relatie uit strategisch oogpunt toch interessant genoeg is om mee door te gaan.

‘Krediet kun je verspelen, zo zou het ook moeten gaan met afnemers die structureel te laat betalen en daar niets voor over hebben’

Voorbeeld 3: Kan ik korting op de factuur ontvangen als ik sneller betaal?

Als een grootwinkelbedrijf gebruik wil maken van haar sterke kaspositie en u een betalingskorting van 2% voor directe betaling na levering, in plaats van na 30 dagen aanbiedt, besef dan dat dit gelijk staat aan een jaarrente van nominaal ruim 24%, dit is wel erg kostbaar. Als dit niet strikt noodzakelijk is, maak er dan geen gebruik van!

Versoepelen credit management bij economische tegenspoed?

Let op! Bij een sterk dalende omzet dreigt het risicobeheer aandacht te verliezen ten gunste van de commercie. Zo daalt het aantal credit managers dat een incassobureau inschakelt bij overschrijding van de 90 dagen grens6. Dit is gevaarlijk, zeker op lange termijn. De regels van credit management worden kennelijk versoepeld. Het is maar de vraag of dit gunstig uitpakt. Pas op voor creativiteit, schijnvoordelen (zie voorbeeld 3) en te veel vertrouwen. Signalen van betalingsproblemen zijn bijvoorbeeld: veranderende inkoopgewoontes, veranderende patronen in het betaalgedrag (opknippen van betalingen) of veranderingen in het management bij de afnemer.

Uitbesteden of zelf doen?

Duidelijk is dat credit management aandacht vraagt en eisen stelt aan capaciteit en financiële kennis, die niet altijd beschikbaar is. Het kan daarom interessant zijn om credit management geheel of gedeeltelijk uit te besteden aan een externe professionele dienstverlener, die daarmee een ‘verlengstuk’ van de eigen organisatie wordt. Vooral voor bedrijven die zelf onvoldoende schaal hebben om een credit manager aan te stellen, kan het bedrijfseconomisch interessant zijn om externe expertise in te schakelen. Naast het adviseren over de credit policy gaat het bij uitbesteding vooral om dagelijkse operationele activiteiten zoals volledige overname van het debiteurenbeheer of onderdelen van het beheer zoals minnelijke of juridische incasso. Daarnaast wordt uitbesteding vaak met debiteurenfinanciering gecombineerd.

Slotsom

Succesvol credit management vergt investering in aanpassing van de organisatie en de gewoontes, ongeacht de keuzes die u maakt. Wie verder kijkt realiseert zich echter dat hoogwaardig debiteurenbeheer zich zowel in voor- als tegenspoed uitbetaald. Risico en rendement worden beter in balans gebracht en zorgen daarmee voor een effectieve investering in de organisatie. De huidige tijd is daarvoor een prima vertrekpunt. Rico Luman van ING Economisch Bureau (020-5639893) doet regelmatig onderzoek op het gebied van werkkapitaal in.

Aanrader van de redactie: Voorbereiden op de invoering van SEPA in 8 stappen