Toeleveranciers aan de auto-industrie boeken wereldwijd recordwinsten

De wereldwijde markt voor toeleveranciers aan de auto-industrie maakt een opleving door. De gemiddelde EBIT-marge zal in 2014 naar verwachting een recordhoogte van rond de 7,5 procent bereiken. Leveranciers van aandrijflijnen en banden boeken de grootste winsten, met marges van 8 procent of hoger.

Na deze uiterst positieve ontwikkelingen zal het groeitempo van toeleveranciers aan de auto-industrie de komende twee jaar echter afzwakken, terwijl de onzekerheid in internationale markten naar verwachting nog verder zal toenemen.

Dit blijkt uit het nieuwe onderzoeksrapport “Global Automotive Supplier Study 2014”, dat gezamenlijk werd opgesteld door Roland Berger Strategy Consultants en Lazard.

Desondanks zal de wereldwijde markt voor auto-onderdelen tussen nu en 2020 groeien tot een geschat omzetniveau van 800 miljard euro. Dit vertegenwoordigt een toename van het marktvolume met 125 miljard euro. Het marktaandeel van toeleveranciers aan de auto-industrie zal naar verwachting wijzigen als gevolg van structurele veranderingen die de sector momenteel doormaakt. Er is namelijk een aardverschuiving op komst als gevolg van veranderingen in regionale eindmarkten, de verhuizing van R&D- en productielocaties naar andere landen en de opkomst van nieuwe technologieën. Bedrijven moeten zich hier op tijd op voorbereiden om te kunnen profiteren van de nieuwe kansen en de risico’s te minimaliseren, zo adviseren de experts.

De winstgevendheid van leveranciers bereikt een recordniveau

“Na een uitmuntend 2013 zullen internationale toeleveranciers aan de auto-industrie dit jaar naar verwachting afsluiten met een EBIT-marge van rond de 7,5 procent. 2014 zal daarmee een recordjaar voor de sector zijn”, aldus René Seyger, partner bij Roland Berger Strategy Consultants in Amsterdam. De belangrijkste aanjagers van deze groei zijn de toenemende productievolumes voor auto’s en een hoge bezettingsgraad bij leveranciers.

Maar ondanks het gunstige economische klimaat is er sprake van sterke verschillen in de prestaties van toeleveranciers, al naar gelang de regio, bedrijfsomvang, productfocus en het businessmodel. Zo zijn toeleveranciers in lidstaten van de vrijhandelszone NAFTA (die Canada, de Verenigde Staten en Mexico omspant) momenteel rond de 1 procentpunt winstgevender dan hun Europese branchegenoten. Grote wereldwijde leveranciers realiseren op dit moment uiterst hoge EBIT-marges van rond de 8 procent, terwijl kleine leveranciers achterblijven.

__________________________________________________________________________

De beste controllers vervullen hun rol als inhoudelijk vakman, bekwaam adviseur, begeleider & coach. Volg de training De Controller als Business Partner en krijgt direct inzicht in de stappen die nodig zijn om een onmisbare business partner te worden. Meld u direct aan.

__________________________________________________________________________

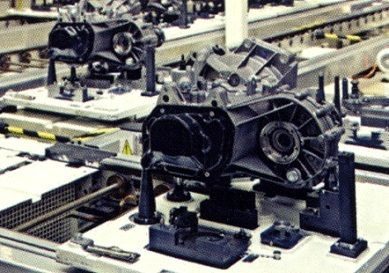

Er is daarnaast sprake van aanzienlijke verschillen tussen productsegmenten. Leveranciers met een focus op aandrijflijnen en autobanden boeken momenteel de hoogste winstpercentages, tot maar liefst 8 procent. Leveranciers van auto-interieur hebben daarentegen nog altijd te kampen met EBIT-marges van slechts 5 tot 6 procent.

“Het is van levensbelang om binnen alle productsegmenten te innoveren”, aldus Seyger. “Leveranciers die innovatieve producten aanbieden, kunnen marges realiseren die gemiddeld 2 procentpunten hoger liggen dan branchegenoten die zich op processen richten”. Het draait echter niet louter om winst en verlies. “Veel leveranciers hebben niet alleen hun operationele prestaties fors verbeterd, maar ook hun liquiditeitspositie en financieringsstructuur. Hun financiële situatie is hierdoor aanzienlijk stabieler dan in 2007”, aldus Christof Söndermann, de directeur van Lazard.

De groeiende onzekerheid zet de winstgevendheid onder druk

De marktvolatiliteit zal het komende jaar echter naar verwachting roet in het eten gooien en de internationale groei van de auto-industrie afzwakken. De autoverkopen zullen in Europa naar alle waarschijnlijkheid op een laag pitje blijven en hooguit een lichte stijging vertonen in de lidstaten van de NAFTA. Landen zoals Japan kunnen zelfs dalende verkoopcijfers verwachten. Na de moeilijke jaren 2013 en 2014 schuilt het enige groeipotentieel in markten als Brazilië, Rusland en India, hoewel ook daar sprake is van een duidelijke kans op verdere stagnatie. China blijft de belangrijkste groeimotor voor de auto-industrie. De Chinese automarkt zal de komende twee jaar naar verwachting met nog eens 6 tot 8 procentpunten per jaar groeien.

De verzwakte vraag in de automarkt brengt OEM’s in een nog moeilijker parket. De dalende prijzen in een groot aantal markten, hogere productiekosten en groeiende complexiteit zetten hun winstmarges verder onder druk. Veel OEM’s hebben hierop gereageerd door kostenbesparingsprogramma’s te introduceren, en de beoogde besparingen leveren complicaties op voor toeleveranciers aan de auto-industrie. “We verwachten dat de groei van toeleveranciers aan de auto-industrie in 2015 en 2016 nog verder zal afzwakken”, aldus Berger-expert Seyger. “De winstmarges zullen in 2015 desondanks op een redelijk niveau blijven liggen, hoewel de winstgevendheid zal afnemen”.

Structurele verandering vraagt om nieuwe strategieën

Toeleveranciers aan de auto-industrie staan aan de vooravond van een ingrijpende markttransformatie. De wereldwijde vraag van eindklanten verschuift steeds verder naar Azië, en een groeiend aantal OEM’s verhuist hun R&D-centra naar China en hun productielocaties naar nieuwe markten buiten de BRIC-landen. Verder wordt een groeiend aantal Europese toeleveranciers aan de auto-industrie overgenomen door investeerders uit opkomende landen, en is er sprake van nieuwe technologische ontwikkelingen op het gebied van onder meer aandrijflijnen, hulpsystemen voor bestuurders en connectiviteit. Al deze factoren dragen bij tot nieuwe concurrentieverhoudingen en een herverdeling van het marktaandeel van leveranciers.

Hoewel de marges binnen de hele auto-industrie het komende jaar op een acceptabel peil zullen blijven, is er een steeds grotere kans dat sommige bedrijven hun winstmarges zien krimpen. “Leveranciers moeten zich goed voorbereiden op dit nieuwe scenario”, adviseert Seyger. “Verbeteringen van de operationele efficiëntie zouden in 2015 bovenaan de agenda van CEO’s moeten staan. Leveranciers moeten deze verbeteringen echter realiseren zonder hun flexibiliteit daaraan op te offeren. Ze moeten hun pijlen richten op slimme efficiëntieverbeteringen”. Dit houdt meer in het bijzonder in dat zij de product- en productiekosten moeten terugdringen. Het is echter belangrijk voor de hele waardeketen van het bedrijf – van R&D tot de productie en ondersteunende functies – om de flexibiliteit te behouden.

Toeleveranciers aan de auto-industrie moeten tegelijkertijd voorbereidingen treffen om te kunnen profiteren van de structurele verschuivingen binnen de sector en de daarmee gepaarde risico’s te minimaliseren. “Leveranciers moeten hun strategieën met grotere regelmaat evalueren en effectiever afstemmen met het oog op de toenemende marktvolatiliteit”, aldus dr. Eric Fellhauer, adjunct-directeur van Lazard Duitsland.

Dit geldt zowel voor de bedrijfsstrategie – omdat innovatieve technologieën en producten leveranciers de kans bieden om zich van de concurrentie te onderscheiden – als voor de product-, klant- en regionale strategieën -waar het al net zo belangrijk is om de juiste strategieën te ontwikkelen om op duurzame wijze bovengemiddelde groei en margepotentieel te kunnen realiseren.