Kassa! Of kloof?

Rond de eeuwwisseling waren Nederlanders nog voor 60 procent eigenaar van hun eigen beursgenoteerde bedrijven, en een eeuwwisseling daarvoor was dat ten minste 95 procent. We zijn als het ware overgeleverd aan de mores van buitenlands kapitaal – en die zijn minder Rijnlands dan wij hopen. En dat zijn we ook nog eens willens en wetens – Nederlandse institutionele beleggers (pensioenfondsen, verzekeraars, ed.) en particulieren zoeken het over de grens; daarbij dienen bestuursvoorzitters en presidenten-commissaris vooral buitenlandse bazen. De factor kapitaal is grenzeloos. En het graaigedrag vaak ook.

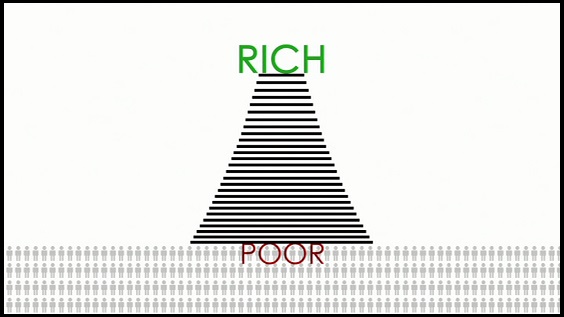

Aarzelend hebben de topinkomens de laatste tijd (2019 zeker, en waarschijnlijk ook in 2020) de daling ingezet. Het belang van (relatief) lagere topinkomens is een kleinere loonkloof – het aantal keren dat de topman of –vrouw het salaris van de gemiddelde werknemer van het bedrijf verdient. Voor een grote loonkloof – die na de financiële crisis van 2012 alleen maar groter is geworden – is steeds minder maatschappelijk draagvlak. In dat opzicht raadde premier Rutte enige tijd geleden onze ‘captains of industry’ aan zich eens wat vaker in de vaderlandse media te laten zien – leg uit en verbindt! Dat gebeurt nog maar nauwelijks – en waarom zouden ze. Op dit moment is ca. 95 procent van alle in Amsterdam genoteerde fondsen in buitenlandse handen. En buitenlandse aandeelhouders hebben doorgaans weinig tot niets op met de Nederlandse ondernemingscultuur. Nationale regelgeving in internationale flitshandel. Leg dat maar eens uit.

Als ondernemingen de topinkomens wat matigen, wordt de loonkloof kleiner. Maar dat gewenste effect wordt teniet gedaan als die topbestuurders op hun beurt de lonen van hun werknemers nog meer verlagen. Dat is in tijden dat rendementen onder druk staan zeker niet denkbeeldig. Sterker, doorgaans kan een dergelijke koers een bonus tegemoet zien.

Topsalarissen matigen past niet in de Angelsaksische bedrijfscultuur. Sprekend is dat het aan de AEX genoteerde Prosus – het bedrijf met de grootste loonkloof – zegt dat het als mondiaal opererend bedrijf niet met Nederlandse bedrijven vergeleken mag worden. En dat gaan we vaker horen met afkalvende vaderlandse iconen en buitenlandse, spectaculair groeiende nieuwkomers. Een korte opleving van matiging op basis van nieuwe, strengere wettelijke regels is best te voorzien. Na enige tijd zijn de bedrijven die in die pas lopen wel ‘uitgewoond’ (en waarschijnlijk delisted) en bij nieuwe noteringen zijn excessieve beloningen allang ingeregeld – immers, de Nederlandse beurs wordt een exit-platform waar zeker de founders e tutti quanti ruimhartig van zullen profiteren. En dat komt wel in de praatprogramma’s of in de krant – maar niet met de gewenste uitleg door captains of unicorns. Die zitten bij de investeerders aan tafel.

Door Leo van de Voort. Hij is bestuursadviseur bij Fuel for Living Strategies, voormalig directeur corporate finance Kempen & Co en co-auteur van het boek Risicovreugde.