De controller in een veranderende omgeving: debiteurenbeheer

Eerdere delen van deze serie vindt u bijvoorbeeld hier:

– De controller in een veranderende omgeving: duurzaamheid

– De controller in een veranderende omgeving: investeringsselectie

Veel organisaties verkopen producten op rekening, zodat de post debiteuren ontstaat. Voor de klant is dat gunstig, want hij kan de ingekochte goederen of diensten al gebruiken of zelfs weer doorverkopen, terwijl voor de producten nog niet is betaald. De verkopende partij heeft ook baat bij deze faciliteit – het verlenen van leverancierskrediet is vaak een belangrijk smeermiddel voor de deal – maar zij wordt ook met hoge bijkomende kosten geconfronteerd. Deze kosten bestaan uit drie aspecten:

1. Misgelopen rente; het geld had immers ook rentedragend op de rekening kunnen staan of de schulden hadden ermee afgelost kunnen worden.

2. Wanbetaling; de debiteuren kunnen te laat betalen en dan mist de organisatie nog meer rente. En sommigen betalen helemaal niet en dan is het verlies nog groter.

3. Administratiekosten; er moeten allerlei administratieve handelingen worden verricht, er wordt vaak onderzocht of een klant wel kredietwaardig is en als er te laat wordt betaald, dan moet er een incassotraject worden gestart. Dat kan erg kostbaar zijn.

Wanbetaling komt vaak voor. Uit onderzoek van Atradius Nederland (2016) blijkt dat 88 procent van de Nederlandse respondenten werd geconfronteerd met niet-tijdige betalingen van facturen door B2B-klanten. Dat resulteerde erin dat 33 procent van het debiteurensaldo bestond uit vorderingen die na de vervaldag nog open staan. Gemiddeld werd een vordering pas twee weken na de vervaldag betaald. Er werden in het onderzoek drie redenen gevonden voor die te late betaling:

– Liquiditeitsproblemen bij de klant (57% van de binnenlandse klanten, 45% buitenlandse klanten)

– Bewust gebruik maken van late betaling wegens financieel voordeel voor de debiteur

– De complexiteit van betalingsprocedures waarmee buitenlandse debiteuren vaak worden geconfronteerd.

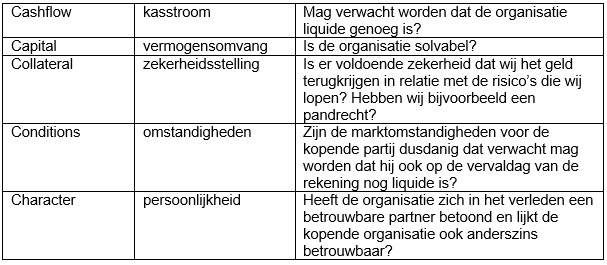

Het bovenstaande maakt duidelijk dat een goed beleid ten aanzien van debiteurenbeheer voor organisaties noodzakelijk is. Met het uitvoeren van een dergelijk beleid kan niet begonnen worden op het moment dat de debiteur een betalingsachterstand heeft. Sterker nog, de eerste stappen moeten gezet worden voordat de verkoopovereenkomst wordt aangegaan. De eerste vraag moet zijn: gaan wij een klant überhaupt op rekening leveren? Zeker als het voor de verkoper om substantiële bedragen gaat, is een kredietwaardigheidsonderzoek verstandig. Daarvoor kijkt de verkopende organisatie naar 5 aspecten bij de klant, de 5 C’s.

Er zijn overigens ook diverse commerciële bureaus die tegen betaling dergelijke onderzoeken verzorgen.

Het uitvoeren van een kredietwaardigheidscheck is een belangrijke preventieve maatregel om wanbetaling te voorkomen, maar niet de enige. Ook aan de leverings-, betalings- en incassovoorwaarden moet veel aandacht worden besteed. Het moet voor beide partijen immers duidelijk zijn wat op dit punt is overeengekomen. Dit vergemakkelijkt een eventueel incassotraject aanzienlijk. Op dit punt zijn er veel commerciële aanbieders die organisaties hierbij kunnen helpen waaronder advocatenkantoren. Er zijn ook brancheorganisaties en belangenverenigingen die dergelijke voorwaarden hebben geformuleerd en veel leden maken daar gebruik van.

Hoewel de hierboven beschreven preventieve maatregelen om de kosten van debiteuren te beperken zeker genomen moeten worden, zijn ze waarschijnlijk onvoldoende om deze kosten te minimaliseren. Debiteuren die te laat betalen zullen ook daadwerkelijk benaderd moeten worden. In eerste instantie gaat dat in veel organisaties automatisch als in het order to cash proces een signaal is ingebouwd zodat “het systeem” een herinnering stuurt als de vervaldag in zicht is of reeds is overschreden. In andere gevallen is het vaak een administratief medewerker die (standaard) brieven verstuurt of belt met de debiteur als betalingen uitblijven. Ook de afdeling verkoop zou natuurlijk voor het incassotraject verantwoordelijk gesteld kunnen worden, want zij hebben de overeenkomst met de klant afgesloten. Er zijn daarnaast ook veel externe partijen die de mogelijkheid bieden deze werkzaamheden over te nemen van de verkoper. De vraag die beantwoord moet worden is waar het traject rond debiteurenbeheer het beste ondergebracht kan worden.

Bij de commerciële afdeling die de verkoopovereenkomst sloot? Het voordeel hiervan is dat zij de klant kennen en wellicht beter in staat zijn om de problemen rond de betaling om te zetten in nieuwe kansen. Immers, misschien was de klant ontevreden over het geleverde product en zodra dit voor de commerciële afdeling helder is, kan zij meteen actie ondernemen om de klantrelatie te herstellen. Daarnaast heeft het toekennen van taken, bevoegdheden en verantwoordelijkheden rond wanbetaling bijbetaling bij de commerciële afdeling als voordeel dat zij alerter wordt bij het toestaan van verkopen op rekening. Zij worden nu immers “afgerekend” op eventuele verliezen hieromtrent en dat beïnvloedt de beslissingen die zij moeten nemen.

Bij de administratieve afdeling? Het voordeel van deze aanpak is dat de competenties die nodig zijn om het proces rond debiteurenbeheer goed uit te voeren eerder te vinden zijn bij administratief personeel dan bij commerciële medewerkers. Ook maakt het scheiden van de verantwoordelijkheden rond het benaderen van dubieuze debiteuren het eerder mogelijk om strenger op te treden als de medewerkers/afdeling die de werkzaamheden uitvoert niet verantwoordelijk is voor de hoogte van de toekomstige omzet. Het incassotraject kan hierdoor steviger zijn, waardoor de kosten rond wanbetaling lager kunnen uitvallen.

Uitbesteden aan een commerciële partij? De inzet van een externe partij bij het debiteurenbeheer heeft meerdere voordelen. Er komt tijd vrij in de organisatie die anders benut kan worden, bijvoorbeeld voor verkoopactiviteiten of voor het nader analyseren van allerlei (overhead)kosten, zodat betere beslissingen kunnen worden genomen. Ook kunnen commerciële bureaus makkelijker specialisten inzetten die sneller “smoesjes” doorzien of de klant oplossingen kunnen suggereren om zijn liquiditeitsproblemen op te lossen. Daarnaast zullen dergelijke incassobureaus minder schroom kennen om tot harde incasso over te gaan en dat verhoogt de kans op minimalisatie van de kosten rond wanbetaling.

Alle drie de opties kennen echter ook nadelen en het is van de situatie in de organisatie afhankelijk waar het beste voor gekozen kan worden. De problemen rond debiteurenbeheer kunnen echter ook (grotendeels) vermeden worden. Dat kan vanzelfsprekend door uitsluitend voor contante verkoop te kiezen, maar in commercieel opzicht is de mogelijkheid lang niet altijd haalbaar. Vandaar dat er twee financieringsvormen zijn ontwikkeld die bedoeld zijn om de problemen rond debiteuren te vermijden of te verminderen. Het betreft traditionele factoring en de relatief nieuwe variant hierop: reverse factoring.

Factoring

Factoring is een vorm van debiteurenfinanciering waarbij een geldverstrekker (de factoor) de vordering op de debiteur overneemt van de leverancier. De leverancier krijgt in veel gevallen meteen bij facturatie een hoog percentage (vaak circa 85%) van de vordering uitgekeerd en op de vervaldag, dus de dag dat de debiteur conform de voorwaarden zou moeten betalen, een slotuitkering (meestal 10%). Het resterende percentage houdt de factoor als vergoeding voor de bevoorschotting en het overgenomen risico. Immers, als de debiteur niet of te laat betaalt, draagt de factoor deze kosten. Vanzelfsprekend wil de factoor de risico’s wel beperken en daarom neemt zij alleen goed gespreide debiteurenportefeuilles van gezonde organisaties over. En mocht een debiteur een keer te laat betalen, dan is het incassobeleid hard, want de factoor heeft er geen enkel belang bij de relatie met de debiteur verder goed te houden.

Reverse factoring

Bij reverse factoring neemt de factoor niet de hele debiteurenportefeuille over maar slechts één of enkele grote posten. Om vast te stellen of reverse factoring inderdaad toegepast zal worden, beoordeelt de kredietverschaffer de financiële situatie van de organisatie die de betalingsverplichting heeft. Is die organisatie financieel gezond, dan kan de verkopende organisatie alvast het geld krijgen en op de vervaldag betaalt de debiteur aan de factoor. De kosten van deze kredietvorm zijn hoog en deze komen voor rekening van de verkopende partij. Daarbij komt dat de debiteur moet meewerken aan deze constructie door inzicht te geven aan de kredietverschaffer over de financiële situatie en niet elke debiteur wil dat. Toch heeft deze vorm van kredietverschaffing voor beide partijen vaak grote voordelen. De leverende partij krijgt eerder het geld, ook al heeft zij maar een beperkt aantal grote debiteuren. Dit verbetert haar financiële positie en daardoor kan zij innoveren of anderszins investeren, waardoor de continuïteit van de organisatie wordt gewaarborgd en de kwaliteit van haar producten en processen zal toenemen. Ook voor de kopende partij, de debiteur, is dit gunstig, want een gezonde toeleverancier van kwalitatief hoogstaande producten, is een sterk wapen in de concurrentiestrijd met andere organisaties. Daarnaast heeft deze vorm van factoring voor beide partijen als voordeel dat het incassobeleid van de factoor normaliter minder hard zal zijn. Immers, de factoor is afhankelijk van de informatie van de debiteur om een oordeel te vellen over de financiële positie van laatstgenoemde. De factoor zal dus een aanpak vermijden die bij de debiteur onnodige irritatie opwekt, want dan zal laatstgenoemde niet meer zo snel bereid zijn relevante informatie ook in de toekomst te leveren. Dat voorkomt dat de factoor zijn product – het uitlenen van geld – niet meer kan verkopen want daarmee zou zijn bron van inkomsten vervallen. Kortom, alle drie de partijen zijn in deze situatie gebaat bij een goede onderlinge verstandhouding en een langdurige band.

Theo van Houten is hoofddocent management accounting en onderzoeker bij het lectoraat Financial control aan de hogeschool van Arnhem en Nijmegen. Tevens is hij onder meer (mede-)auteur van de boeken ‘financial control van projecten’ en ‘bedrijfseconomie in de praktijk’.